Tập đoàn Đất Xanh (DXG) vừa thông qua quyết định chuyển đổi 50 trái phiếu thành cổ phiếu, tương đương 50 tỷ đồng tính theo mệnh giá trái phiếu là 1 tỷ đồng/trái phiếu. Số trái phiếu này được phát hành vào tháng 4/2019 .

Theo đó, với mỗi trái phiếu, trái chủ sẽ được nhận 50.042 cổ phiếu DXG với giá vốn 19.983 đồng/cp. Kết phiên 27/9, DXG giảm sàn xuống mức 21.500 đồng/cp, giảm hơn 23% qua 1 tháng trong bối cảnh nhóm cổ phiếu BĐS nói chung đều phản ứng mạnh trước áp lực tăng lãi suất 2 phiên gần đây.

Số cổ phiếu phát hành thêm để thực hiện chuyển đổi là hơn 2,5 triệu cổ phiếu, tương đương vốn điều lệ của DXG sẽ được tăng thêm hơn 25 tỷ đồng sau khi đợt chuyển đổi kết thúc.

Được biết, nhóm BĐS (bao gồm DXG) đang đứng trước khó khăn kép khi lãi suất tăng cũng như thị trường trái phiếu siết chặt hơn theo Nghị định 65 bổ sung cho Nghị định 153.

Chưa kể, khoảng 120.000 tỷ trái phiếu sắp đáo hạn cũng đang là tâm điểm của nhóm doanh nghiệp nhà đất nửa cuối năm 2022. Để tránh nguy cơ vỡ nợ, theo các chuyên gia doanh nghiệp BĐS nên chủ động tìm kiếm tư vấn nhằm đảm bảo tính khả thi cho các đợt huy động trái phiếu mới (bổ sung mục đích đảo nợ); cũng như có thể thanh lý các tài sản để thu hồi vốn giảm áp lực nợ.

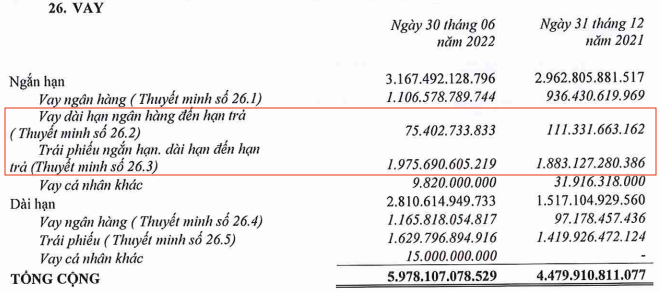

Riêng DXG, tính đến thời điểm 30/6/2022, Công ty đang có dư nợ vay vào mức 5.978 tỷ đồng, gồm vay ngân hàng đến hạn 75,4 tỷ, trái phiếu đến hạn là 1.976 tỷ đồng. Nửa đầu năm, dư nợ trái phiếu DXG ghi nhận tăng từ 1.420 tỷ lên 1.630 tỷ đồng.

Cũng liên quan đến dòng vốn, DXG không nằm ngoài xu hướng huy động trái phiếu quốc tế (trong bối cảnh tín dụng trong nước eo hẹp và đắt đỏ). Cụ thể, trong tháng 8/2022, HĐQT DXG đã thông qua phương án phát hành trái phiếu trên thị trường quốc tế với mục đích huy động 300 triệu USD.

Số tiền thu được DXG sẽ rót vốn vào công ty con là Bất Động Sản Hà An. Thời gian thực hiện dự kiến trong năm 2022, sau khi Công ty nhận được tiền thu về từ việc phát hành trái phiếu.